【転職時の企業年金】一時金で受け取るべき?40代が迷う企業年金4つの選択肢と新NISA活用の考え方

【転職時の企業年金】一時金で受け取るべき?40代が迷う企業年金4つの選択肢と新NISA活用の考え方

はじめに|転職時こそ「企業年金」を見直すチャンスです

このブログでは、金融機関や周囲の人がなかなか教えてくれない、身近だけれど「へー」と思えるお金の話をお伝えしています。

運営しているのは、40歳でリタイアした私、鼻つぶれぱぐ男です。

今回はブログに届いた質問、「転職時の企業年金の扱い」について、私なりの考えをお話しします。

40代での転職は珍しくありませんが、企業年金の選択を間違えると、将来の資産形成に大きな差が出ます。

質問内容|40代前半・転職時の企業年金の選択に悩んでいます

質問者さんは40代前半で転職され、転職前の企業年金の運用方法を選ぶ必要があるとのことでした。

提示された選択肢は次の4つです。

- ① 一時金として受け取る

- ② 一時金を繰り下げて運用(年1.5〜3.5%)

- ③ 年金として5年・10年・20年で受け取る

- ④ 企業年金連合会へ移換して運用

金額は小額とのことですが、「将来の年金不安」と「投資リスク」の間で迷っている、非常に現実的な悩みだと感じました。

結論|20年以上使わない資金なら一時金受け取り+新NISAが合理的です

あくまで最終判断は自己責任ですが、私の結論は明確です。

20年以上使う予定がないのであれば、一時金で受け取り、新NISAで運用する選択が合理的だと考えます。

理由は大きく3つあります。

理由①|企業年金の運用利回りは決して高くありません

一時金の繰り下げ運用は年1.5〜3.5%とのことですが、これは長期運用としては決して高い水準ではありません。

これからの日本のインフレ率に負けてしまうかもしれません。

将来年金として受け取る場合も、「何に投資されているのか」が見えにくい点が不安材料です。

企業年金連合会への移換も、事務手数料がかかり、運用内容が分かりにくいというデメリットがあります。

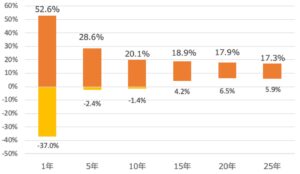

理由②|長期投資の期待リターンは4%でも十分堅実です

質問者さんは年4%程度の運用を想定されていましたが、これは非常に堅実な前提です。

実際、米国株式(S&P500)は1950年〜2020年の長期で見ても、15年以上保有すれば最低年率約4%超という実績があります。

参考画像

(出典:ウォール街のランダム・ウォーカー)

15年〜20年という期間を取れる40代であれば、短期の値動きや為替を過度に気にする必要はありません。

理由③|新NISAは「年金不安の裏返し」で生まれた制度です

新NISAの非課税枠が1,800万円に拡大されたことを、手放しで喜んでいる人は多いですが、裏側を見ることが重要です。

国がこれだけの非課税枠を用意した背景には、

「公的年金だけでは将来を支えきれない」という現実があります。

だからこそ、使える非課税枠は優先的に活用する価値があります。

企業年金を残すデメリット|将来の「管理コスト」が増えます

私自身の経験ですが、企業年金や共済年金などが複数あると、

- 住所変更の手続き

- 支給開始年齢の管理

- 家族への情報共有

など、想像以上に手間がかかります。

年金が増えても、管理が煩雑になるリスクは軽視できません。

資産はできるだけシンプルに一元管理する方が、長期的には楽です。

まとめ|転職時の企業年金は「分かりやすさ」を最優先に

✔ 運用内容が分からない商品は選ばない

✔ 20年以上使わない資金は新NISAで運用

✔ 年金を増やすより、管理をシンプルに

転職時の企業年金は、一度決めると見直しが難しいお金です。

「なんとなく安心」ではなく、数字と仕組みで判断することが大切です。

#企業年金

#転職とお金

#退職金

#新NISA

#資産運用

#老後資金

#年金不安

#40代からの投資

#FIRE

#お金の勉強

#鼻つぶれぱぐ男