再現性が高い早期リタイア戦略の解説本を紹介

こんにちは。

はなつぶれぱぐおです。

FIREという言葉が最近、よく言われるようになりました。

正直、セミリタイアと意味はあまり変わりません。

FIREという言葉はアメリカで生まれました。

そのFIREを達成した先駆者の本の紹介をします。

これからセミリタイアを目指す人の参考になると思います。

簡単に本の内容のポイントと読んだ感想を書いていきます。

再現性が高い早期リタイア戦略の解説本を紹介

本の内容の6つのポイント

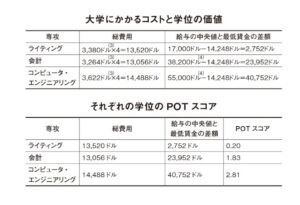

職業にはコスパがある

著者は幼少期から非常にお金に貧しい生活をしてきました。

なので、大学費用にも非常にシビアに考えました。

1つ間違えれば、著者の将来は変わってしまうぐらい必死だったという事です。

著者は好きや得意な事に、執筆、会計、コンピューターエンジニアリングの3つがありました。

この図をご覧ください。

(出典:FIRE 最強の早期リタイア術――最速でお金から自由になれる究極メソッド)

図の様に大学に掛かる費用に対して、将来の給与に格差がある事がわかります。

これが著者のいう「職業のコスパ」です。

本来であれば、一番好きな執筆の仕事に就きたかった著者ですが、お金のない苦労を知っているので、コンピューターエンジニアリングの仕事を選びました。

将来のリタイアを考えれば、稼ぐ力は非常に重要です。

節約がカギである

①痛みを伴わない支出を減らす

無くても困らない生活の中の無駄な費用の削減です。

例えば、通信費(携帯電話の変更)、サブスク、銀行の手数料など

②痛みを伴う支出を減らす

楽しい事だけど、辞めれば慣れてくるものの費用の削減です。

例えば、外食費や飲み代など

③固定費の高いもの

持ち家か賃貸かなど、生活にとって欠かせない固定費の削減です。

例えば、住居費や自動車、生命保険など

著者は持ち家か賃貸を選ぶ際、

賃貸代VS住宅ローン×1.5倍で比べると言っています。

これは、持ち家の場合、修繕費や税金、諸経費など色々かかるからです。

日本では、この計算が正しいとは、言えませんが、

不動産セールスマンの「このローンなら、現在住んでる家賃よりも安くなります」は

参考にならない営業セールスだと思えるでしょう!

④①~③で削減した額の一部でご褒美

著者は高級なバックなどを買う事はおススメしていません。

また、物の幸福度は逓減すると言われています。

例えば、非常に欲しくてやっと買えたバックを購入でき、保有する事は

幸福が増しますが、2つ目以降に買ったバックには、1つ目のバックを購入した際の幸福は感じれないという事です。

なので、著者は「もの」よりも「思い出」になるものにご褒美するといいと言っています。

著者は、家族との旅行が「思い出」になるものだったみたいです。

ちなみにFIREされてから、世界一周に行かれていますが、物価の安い色々な国を回ったのもありますが、1年間の日常の生活費より1年間の世界一周の費用の方が安かったとも言っています。

貯蓄率を上げる事で、リタイア年数を短く出来る

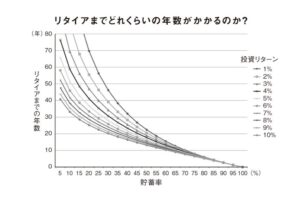

わかり易い図をご覧ください。

(出典:FIRE 最強の早期リタイア術――最速でお金から自由になれる究極メソッド)

投資のリターンよりも貯蓄率がいかにリタイアまでの期間を短くするかわかる図だと思います。

著者は超倹約家です。

リタイアしたい人は投資の勉強を始める前に、自分の貯蓄率を上げるように節約に力を入れるべきという事です。

投資をする

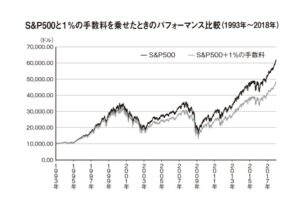

著者は、「銀行の窓口社員こそ銀行強盗だ」と言っています。

簡単に言い換えれば、プロに余分な手数料を支払わなくても、市場平均の獲れるインデックス投資を実践すれば、いいという事です。

S&P500+1%の手数料を払った時のパフォーマンス違いの図がこちら

(出典:FIRE 最強の早期リタイア術――最速でお金から自由になれる究極メソッド)

恐ろしい・・・

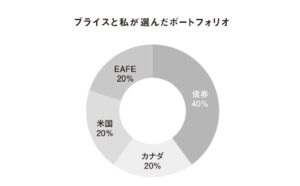

ちなみに著者の投資のポートフォリオは株式(先進国)6:債券4になっています。

実際のポートフォリオの図がこんな感じ

(出典:FIRE 最強の早期リタイア術――最速でお金から自由になれる究極メソッド)

株式は、ヨーロッパ20%+米国20%+カナダ20%です。

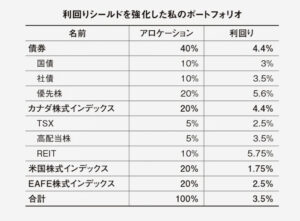

より詳しい図がこちら

(出典:FIRE 最強の早期リタイア術――最速でお金から自由になれる究極メソッド)

参考にどうぞ!

出口戦力は4%ルールで取崩し

著者は資産を4%ルールで取り崩しをおこないました。

4%ルールとは、米国株5:米国債券5の割合で資産を保有し、年間4%定率法で取り崩しても95%の確率で資産が目減りしないというものです。

著者は株式6:債券4なので、妥当な取り崩し方でしょう。

FIRE後は職業のコスパ関係なく、好きな執筆の仕事を。

リタイア後は、収入を得るために仕事をする必要はなく、好きな事に情熱を持って向き合い、そして、対価を得ると書かれています。

人は半年もゆっくりしていると、仕事がしたくなるものだとも書かれています。

読んだ感想

元々、お金持ちや裕福な家庭ではなかった著者なので、非常に親近感が沸きます。

私は、一般の平凡な家庭でしたが、大学を決める時に将来の年収まで考えて、大学は選んでいませんでした。

これは非常に参考になります。

私が現在、リタイア出来たのも、金融機関にずっと勤めていた事が影響がないかと言えば、嘘になります。

職種の中でも高収入に入るからです。

節約はリタイアするのに非常に重要だなとも感じました。

私も保険など費用の見直しで月々6万円以上支出が減りました。

また、昔は住宅の購入も考えましたが、コスパが悪い事に気づき、賃貸で住んでいます。

そして、総支給額の4割を貯蓄に回していました。

元々、物欲もなくインドアなこともありますが、

これらの事が無ければ、リタイア出来ていなかったと思います。

投資に関しても、余分は手数料を払う事なく、インデックス投資をされている事にも共感できました。

ただ、ポートフォリオに債券を4割入れてみえて、非常に堅い投資方法をとられているなぁと思いました。

私個人としては、株式と現金のポートフォリオにしています。

わかりやすいからです。

私もリタイア後はゆっくりしていましたが、最近はブログを書いたり、ライブで配信したりしています。

仕事とは、言えないですが楽しく充実しています。

まとめ:リタイアやセミリタイアしたい日本人にも読みやすい書籍。

私は、すべての人がリタイアすべきではないと思っています。

無理に生活を変える必要はなく、心落ち着く生活が現時点できてれば、OK!

なので、リタイアがどんなものか知りたい人にはぜひ読んで頂きたいです。

勿論、この本は小金持ちや資産は少ないが副業で稼ぎがあるリタイアやセミリタイアしたい人にも読みやすい本です!

♪一歩♪一歩♪コツコツが大事♪

それではまた♪