資産形成は節税商品より新NISA制度優先|40歳リタイア投資家が教える本当に失敗しないお金の守り方

資産形成は節税商品より新NISA制度優先|40歳リタイア投資家が教える本当に失敗しないお金の守り方

はじめに|節税だけで資産形成すると危険です

このブログでは、金融機関や周囲の人がなかなか教えてくれない、身近で「へー」と思えるお金の話を、40歳でリタイアした私が発信しています。

一人でも多くの人が「お金に困らない人生」を送ってもらうための配信です。

今回のテーマは、

「資産形成は節税のためではなく、出口を考えるべき」

というお話です。

iDeCoや小規模企業共済など、節税になる制度はたくさんあります。

しかし「節税できるから」という理由だけで飛びつくのは非常に危険です。

節税商品に共通する最大のデメリット

iDeCoは、原則60歳まで引き出せません。

小規模企業共済は解約すれば、元本割れで払い出しできますが、

基本、事業者の退職金制度なので、廃業までは出せません。

つまり資金拘束です。

確かに掛金が全額所得控除になるため、節税効果は大きいです。

ですが、「使えないお金」が増えるという事実を忘れてはいけません。

資産形成で一番大事なのは、

「どう入るか」より「どう出すか」

です。

よくある危険な勧誘パターン

最近よく見かけるのが、

「小規模企業共済で借入して、そのお金をiDeCoで運用」

という手法です。

一見すると

・借入金利1.5%

・S&P500は年率7%

だから儲かるように見えます。

しかしこれは完全な勘違いです。

投資は「最悪のケース」で考えるべき

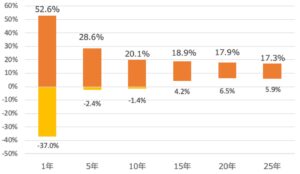

S&P500の過去データを見ると、1950~2020年の70年間で

15年以上保有すればマイナスにならなかった

という事実はあります。

参考画像

(出典:ウォール街のランダム・ウォーカー)

ですが、

毎年7%が保証されているわけではありません。

投資で考えるべきなのは

「一番良い未来」ではなく

**「最悪の未来」**です。

10年運用すると

年率マイナス1.4%になる期間もありました。

私はあえて

一番悪い数字しか言いません。

それは期待しすぎてほしくないからです。

本当に怖いのは金利上昇

小規模企業共済の貸付金利は

固定ではありません。

今は1.5%でも

将来3%・4%になる可能性は十分あります。

例えば

1000万円借りると

1.5% → 年15万円

3% → 年30万円

4% → 年40万円

これを毎年払い続けます。

しかも金利が上がる時は

景気が悪い時です。

株価は下落

iDeCoは含み損

でも借金の利息は増える

これが最悪のシナリオです。

優先順位はこの順番

私の結論はシンプルです。

① 新NISA

② iDeCo(理解できる人だけ)

③ 小規模企業共済(最後)

新NISAは

・いつでも引き出せる

・非課税

・シンプル

出口が圧倒的に優秀です。

毎月5万円で30年かかる人が

いきなりiDeCoや共済をやるべきではありません。

借りる側ではなく貸す側へ

金利上昇局面では

借りる側ではなく貸す側

に回るべきです。

株式投資は

企業にお金を貸す行為です。

だから配当という

「お礼」がもらえるのです。

私が借金しない理由

私は

・住宅ローンなし

・借金なし

・ゼロスタート

全財産が消えても

マイナスにはなりません。

這い上がるだけ

この状態が一番強いです。

まとめ|節税より自由を取れ

節税は大事です。

でも最優先ではありません。

資産形成で一番大切なのは

**「必要な時に必要な金額だけ出す」**です。

・節税だけで飛びつかない

・資金拘束を理解する

・出口を最初に考える

これを忘れないでください。

#資産形成

#節税の罠

#新NISA

#iDeCo

#小規模企業共済

#投資初心者

#お金の勉強

#40歳リタイア

#お金に困らない人生

#出口戦略