学資保険はいらない?新NISAで教育費を準備する前に絶対知っておくべき3つの落とし穴

学資保険はいらない?新NISAで教育費を準備する前に絶対知っておくべき3つの落とし穴

はじめに|金融機関が教えてくれない教育資金の本当の話

このブログでは、金融機関や周囲の人がなかなか教えてくれない、身近だけれど「へぇ」と思えるお金の話を、40歳でリタイアした私が発信しています。

一人でも多くの方が「お金に困らない人生」を送るための判断材料になれば幸いです。

今回は、Yahoo!ニュースに掲載された

「学資保険より積み立てNISAで教育費を準備する家庭が増えている」

という記事をきっかけに、学資保険と新NISAの本質的な違いについて、注意喚起を込めてお話しします。

参考記事

https://news.yahoo.co.jp/articles/cd689623fdc002fc39f9f42cc7a413b9a7a6f4b9

(出典:Yahoo!ニュース)

まず、大事な話をします。

私は保険が全く必要とは、思っていません。

必要な人が足りない保証額分を民間保険で加入する必要はあると、思っています。

また、保険販売員等を信頼して、保険に入っている方を否定するつもりもありません。

しかし、お金に困らない人生を歩むのに、

保険商品または、保険会社が提案する商品で資産形成は不要と考えています。

投資(資産形成)と保証(保険)は混ぜるべきではないと思っています。

それを理解できない方はこれ以降、読まない方がいいです。

あなたの時間を奪ってしまうので。

異論は聞きませんので、自己判断でお願いします。

学資保険とは何か?安心感の正体を冷静に見る

学資保険は「教育資金専用の保険商品」と説明されます。

進学時期に合わせて満期金が受け取れ、元本割れしにくいという安心感が売りです。

しかし、ここで一度立ち止まって考えてほしいのです。

学資保険は、保険会社が作った“そう見せている商品”にすぎません。

18年間積み立てても受取額はわずかに元本を上回る程度です。

途中解約すれば元本割れする仕組みになっています。

この「解約すると損をする構造」「途中解約しづらくする構造」こそが、学資保険の最大の特徴です。

皆さんが勘違いしている保険の常識を断言します。

学資保険をはじめ、多くの貯蓄保険は、

「途中で解約すると損をする」

ではなく、

「保険に加入した時点で損している」です。

「返戻率◯%」に惑わされてはいけない理由

学資保険の説明でよく出てくるのが「返戻率」です。

たとえば「返戻率110%」と聞くと、すごく増えるように感じるかもしれません。

しかし、これは数十年で10%増えただけという意味です。

100万円預けて110万円になるだけで、年率に換算すると非常に低い利回りです。

投資の世界で「110%増えた」と言えば、

100万円が210万円になることを指します。

この違いを理解せずに比較すると、判断を誤ります。

保険のパンフレットは見やすく出来ています。

ご注意を。

新NISAで買っているものを説明できますか?

新NISAでS&P500やオールカントリーを買っている方は多いと思います。

では、その中身が何か説明できますか?

答えは企業への投資です。

Apple、Microsoft、NVIDIAなど、実在する企業に分散投資しています。

自分が何に投資しているかが明確にわかる商品

これこそが、良い金融商品の条件です。

一方、学資保険はどうでしょうか。

どの資産に、どのような比率で投資されているのか、契約者はほとんど知りません。

中身が見えない商品に、数十年お金を預け続ける。

これは冷静に考えると、かなりリスクの高い行為です。

そして、保険を販売している担当者が説明できないと思います。

近寄ってほしくはないので、わざわざ聞く必要はありません。

「元本保証がない」は本当に危険なのか?

学資保険派がよく言うのが

「投資は元本保証がないから危険」という言葉です。

確かに短期では価格が上下します。

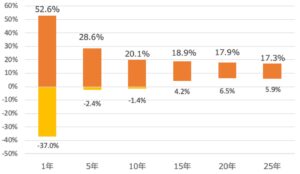

しかし、1950年から2020年までのデータを見ると、

S&P500に15年以上投資した場合、元本割れした期間はありません。

参考画像

(出典:ウォール街のランダム・ウォーカー)

最低でも年率4%以上のリターンが出ています。

学資保険がこの利回りを出すことは、構造上不可能です。

なぜかといえば、

学資保険で皆さんから集めた保険料を投資に回し、

保険販売員や保険会社が投資から出た大部分の利益を詐取しているからです。

学資保険をはじめ、貯蓄保険に入っている皆さんに質問です。

「どうして、保険は途中で解約すると解約返戻金が支払った保険料の金額より少なくなる事が確定されていると思いますか?」

それは、

「保険加入者の皆さんに解約するとペナルティという縛りがあり、解約すると損をしているように見せかけて、ずっと利益を詐取するためです」

よく考えてください。

お子さんの将来の為に一生懸命お金を貯めようと必死になっている皆さんに途中でペナルティをかして、かつ、満期時にはほとんどの利益を保険販売員と保険会社が詐取している商品なんて皆さんのこと本当に考えていると思いますか?

なので、

学資保険をはじめ、多くの貯蓄保険は、

「途中で解約すると損をする」

ではなく、

「保険に加入した時点で損している」です。

教育資金は「増やす」より「守る」判断も必要です

では、相場が下落したらどうするのか。

ここが重要な考え方です。

もし、目標金額(例:200万円)を

進学の3年前に達成できた場合、

一度投資から引き上げて現金化する選択肢もあります。

・普通預金

・定期預金

・個人向け国債

教育資金は「目標達成時点でこれ以上増やす必要がないお金」です。

欲を出さず、目的を守る判断が重要です。

そして、余裕がそのままあるなら、今度は自分たちの将来の資産形成のために

積立を継続しましょう!

学資保険と新NISAを併用する必要はあるのか?

記事では「併用が一般的」と書かれていましたが、私はそうは思いません。

今の日本では、低コストで長期投資ができる環境が整っています。

わざわざ手数料の高い学資保険を組み合わせる理由はありません。

学資保険は、すでに役目を終えた商品だと考えています。

まとめ|教育資金で一番大切なのは「中身を理解すること」

教育資金の準備に正解はありません。

しかし、学資保険を満期までやれば、安心だからという理由で選ぶことは危険です。

・何に投資しているのか

・どれくらい手数料を払っているのか

・目的達成後の出口戦略はあるか

これを考えることが、子どもの未来を守る本当の金融教育です。

#学資保険

#新NISA

#教育資金

#資産形成

#投資初心者

#金融リテラシー

#インデックス投資

#お金の勉強

#子育てとお金

#鼻つぶれぱぐ男